皆さんこんにちは。茨木市で税理士事務所をしております、税理士の武田信央です。

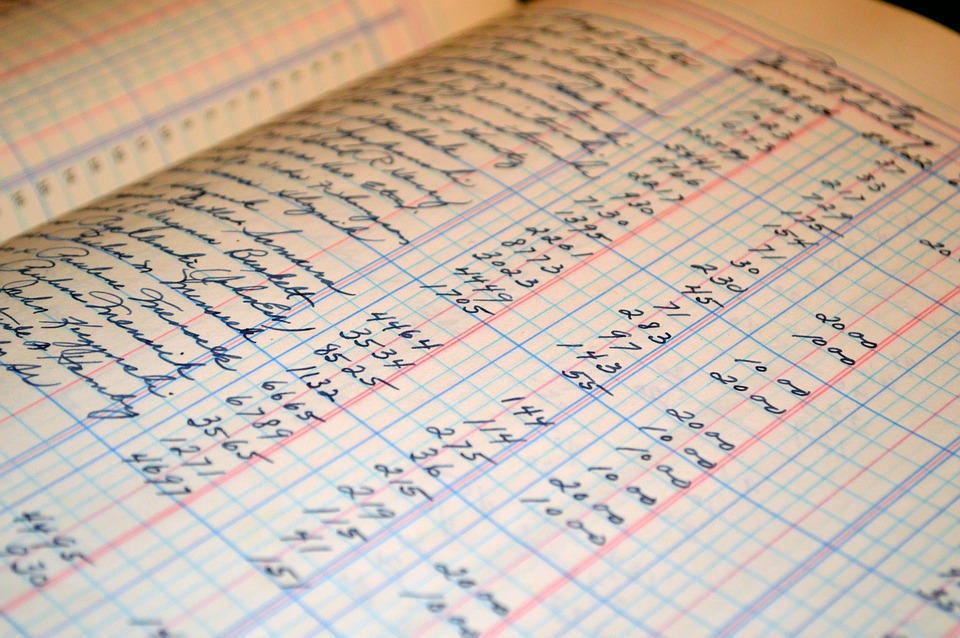

今日は青色申告について、そのメリットをお話します。

1.青色申告の特典

法人の確定申告には青色申告と白色申告がありますが、多くの法人はメリットのある青色申告の適用を受けています。

青色申告の特典は大きく分けて①欠損金の繰越控除 ②特別償却や割増償却 ③各種税額控除 ④推計課税を受けない

というものがあります。

このうち欠損金の繰越控除は中小法人等の今期の課税所得が100万円あったとしても、前期に300万円の損失があれば相殺して課税

所得がなくなり法人税がかからないというもので、損失が生じた年度の翌年度以降10年間、課税所得と相殺されるまで繰り越す

ことが出来ます。

特別償却や割増償却は特定の資産を購入した場合に通常より多くの減価償却費を計上できるという設備投資を後押ししてくれる

制度で、税額控除も一定の資産を購入した場合や人件費の増加がある条件に合致した場合には、法人税額から控除されるという

ものです。

また推計課税は税務調査などで同業他社と比較して、帳簿に基づかず所得を推計して課税できるというものですが、青色申告の

承認を受けている法人には適用できません。

2.青色申告の申請手続き

この青色申告の適用を受けるためには、設立初年度では設立の日から3か月以内、または設立事業年度終了の日のいずれか

早い日の前日までに青色申告承認申請書を税務署に提出して承認を受ける必要があります。

2期目以降の場合は、適用を受けようとする事業年度開始の日の前日までに申請書を提出しなければなりません。

ただし青色申告も白色申告も帳簿の記録と書類の保存が法律で義務付けられていますのでこの点については注意が

必要です。

コメントする